En septiembre de 2023 el gobierno publicó medidas de Alivio Fiscal para Pymes y Empleados que las tenemos explicadas en otra nota y les dejamos el link para poder leerla.

ALIVIO FISCAL PARA MONOTRIBUTO Y AUTÓNOMOS Período 2022

Ley 27676

TÍTULO I

Régimen Simplificado para Pequeños Contribuyentes (RS)

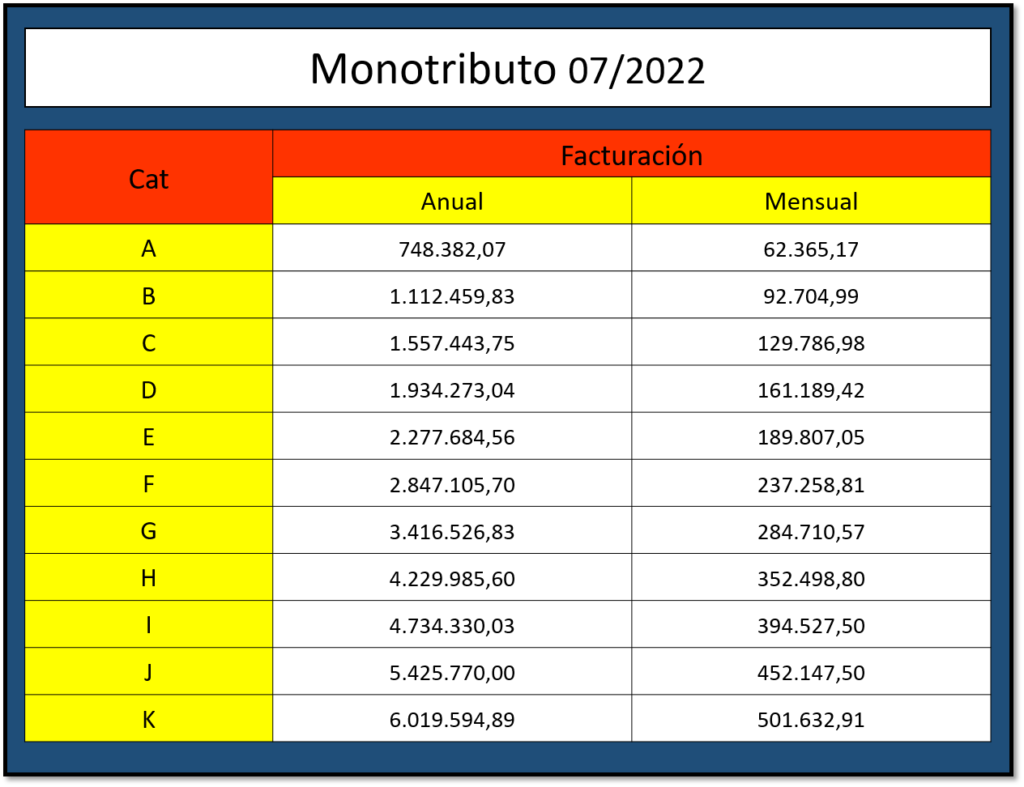

Artículo 1°- Fíjense, a partir del 1° de julio de 2022, los parámetros de ingresos brutos anuales previstos en los párrafos primero y tercero del artículo 8° del anexo de la ley 24.977, sus modificaciones y complementarias, según se indica:

a) Primer párrafo del artículo 8° del anexo de la ley 24.977:

b) Tercer párrafo del artículo 8° del anexo de la ley 24.977:

Los parámetros dispuestos por el párrafo anterior deberán, asimismo, considerarse para la recategorización prevista en el primer párrafo del artículo 9° del anexo de la ley 24.977 correspondiente al primer semestre calendario del año 2022.

Artículo 2°- Incorpórase como quinto párrafo del artículo 11 del anexo de la ley 24.977, sus modificaciones y complementarias, el siguiente:

Adicionalmente a lo previsto en los párrafos anteriores, los pequeños contribuyentes que se encuentren encuadrados en las categorías A o B no deberán ingresar el impuesto integrado, excepto que obtengan ingresos provenientes de:

a) Cargos públicos;

b) Trabajos ejecutados en relación de dependencia;

c) Jubilaciones, pensiones o retiros correspondientes a alguno de los regímenes nacionales o provinciales;

d) El ejercicio de la dirección, administración y/o conducción de sociedades;

e) Prestaciones e inversiones financieras, compraventa de valores mobiliarios y de participaciones en las utilidades de cualquier sociedad en la medida que al adherir al Régimen Simplificado para Pequeños Contribuyentes (RS) o en cada oportunidad prevista en el artículo 9° del presente anexo, tales ingresos correspondientes a los doce (12) meses inmediatos anteriores, no superen el monto máximo de ingresos brutos que se establece en el primer párrafo del artículo 8° para la categoría A, vigente al mes de adhesión o en las referidas oportunidades;

f) Locación de bienes muebles o inmuebles.

Artículo 3°- Incorpórase como tercer párrafo del artículo 52 del anexo de la ley 24.977, sus modificaciones y complementarias, el siguiente:

Con efecto exclusivo para el caso de los parámetros de ingresos brutos, facúltase al Poder Ejecutivo nacional a adelantar la actualización de manera semestral a julio utilizando el índice de movilidad indicado en el primer párrafo.

TÍTULO II

Autónomos

Artículo 4°- Sustitúyese el apartado 1 del inciso c) del primer párrafo del artículo 30 de la Ley de Impuesto a las Ganancias, texto ordenado en 2019, el cual quedará redactado de la siguiente manera:

1. 2,5 veces, cuando se trate de ganancias netas comprendidas en el artículo 53, siempre que trabajen personalmente en la actividad o empresa y de ganancias netas incluidas en el artículo 82, excepto que queden incluidas en el apartado siguiente. En esos supuestos, el incremento será de 3 veces, en lugar de 2,5 veces, cuando se trate de “nuevos profesionales” o “nuevos emprendedores”, en los términos que establezca la reglamentación.

Es condición indispensable para el cómputo de la deducción a que se refiere este apartado, en relación con las rentas y actividad respectiva, el pago de los aportes que, como trabajadores autónomos, deban realizar obligatoriamente al Sistema Integrado Previsional Argentino (SIPA) o a la caja de jubilaciones sustitutiva que corresponda.

TÍTULO III

Normas complementarias

Artículo 5°- La Administración Federal de Ingresos Públicos, entidad autárquica en el ámbito del Ministerio de Economía, adecuará dentro de los diez (10) días corridos de la entrada en vigencia de la presente las disposiciones referidas al Régimen Simplificado para Pequeños Contribuyentes (RS) en virtud de las modificaciones introducidas por el título I de la presente.

Artículo 6°- La presente ley comenzará a regir el día de su publicación en el Boletín Oficial de la República Argentina y tendrá efectos:

a) Las del título I, a partir del 1° de julio de 2022;

b) Las del título II, a partir del año fiscal 2022.